Форекс Обучение

Индикаторор ATR что это и как им пользоваться?

Содержание:

Мы видим, что цена упала на 500 пунктов (что уже близко к значению 2ATR) и подошла к уровню сопротивления. Затем формируется модель бычьего поглощения на дневном графике. Допустим, цена совершает пробой фигуры треугольник в бычьем направлении. Правила треугольника гласят, что вы должны оставаться в рынке при минимальном движении цены, равном размеру шаблона.

Если у вас короткая позиция, добавьте N индикатор atr от минимумов, и это будет ваш трейлинг-стоп. То есть, когда рынок в зоне слабой волатильности, можно ждать, что интенсивность рыночных колебаний скоро возрастет. Average_True_Range — мерило для интенсивности волатильных колебаний рынка. Интенсивность может быть слабой, а рынок при этом будет двигаться вверх (и наоборот).

Лично для меня интересно только текущее значение, на кривую я даже не смотрю. Если разница между текущими максимум и минимумом велика, то для расчета ATR будет использовано именно это значение. Если же эта разница мала, то для расчета будут использоваться одно из двух других значений. Достижение ATR точек экстремума может указывать на разворот тренда.

Это значит, что кривая индикатора колеблется в пределах каких-либо значений. Потому что показания волатильности — это не статические показания, они постоянно меняются в зависимости от текущей рыночной ситуации. Конечно, непременно стоит упомянуть о том, кем и когда был создан этот инструмент. Впервые он упоминается в книге «Новые концепции в технических торговых системах», датированной 1978 годом. На этом я предлагаю закончить углубляться в историю так как, уверен, что Вам это не столь интересно, а перейти непосредственно к разбору данного технического индикатора. Сам по себе ATR не используется как торговый сигнал, но он может подтверждать точки входа на рынок.

Однако, если ATR показывает вам высокие значения в это время, вы можете рассмотреть возможность остаться в сделке до достижения двойного размера треугольника. Периоды с низкой волатильности сменяются на периоды с высокой волатильностью. Следовательно, мы можем ожидать, что если рынок долгое время находится в состоянии низкой волатильности, этот период может сменится на высокую волатильность. Чем выше значение множителя, тем дольше будет тренд. Индикатор волатильности нужен для профессионального трейдинга. Он не настолько информативен, чтобы начинающие трейдеры увидели бы в нем смысл в сравнении с другими инструментами.

Вместо заключения: плюсы и минусы ATR

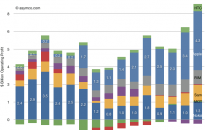

Обратите внимание, что мы отметили средний уровень индикатора ATR на уровне 0,0039, чтобы разделить верхнюю и нижнюю части индикатора. Кроме того, индикатор может помочь вам установить более высокие цели получения прибыли. Индикатор товарного канала (англ. commodity channel index) предназначен для поиска зон перекупленности и перепроданности рынка. В статье мы рассмотрим формулу расчета, а также основные торговые стратегии с помощью индикатора CCI.

Тут все будет зависеть от таймфрейма и стиля торговли. При выставлении стопа одного индикатора ATR мало. Вам в любом случае нужно будет учитывать другие условия. Если вы заходите от уровня, то можно прятать стоп за него. И дополнительно брать ATR за короткий промежуток времени и добавлять к нему около 20 процентов. Чтоб поставить стоп исходя из волатильности за данный период.

ATR также прорывается выше — это подтверждает установление нового, восходящего тренда. Аналогичным образом схема работает для шорта, только стоп-лосс перемещается вниз, а не вверх. Вместо расстояния 2xATR для шорта используется ATR/2. Стоп-лосс — опция, которая позволяет автоматически закрыть ордер при падении цен на актив (криптовалюту) до определенного уровня. Итак, индикатор ATR усредняет истинные диапазоны последних нескольких дней. Измерять волатильность можно с помощью диапазона бара.

Ошибки в использовании ATR

Например, если установить период 50, он будет использовать данные последних 50 свечей. И если цена резко изменится на последних 2-3 свечах (резкий всплеск волатильности), эти изменения «растворятся» в значениях предыдущих свечей. С другой стороны, малый период приведет к росту количества ложных сигналов.

В позицию шорт можно войти на пробое треугольника медвежьем. График начинается с медвежьего трендового канала. Внезапно цена пробивает медвежий канал во время относительно низких значений ATR.

- Уайлдер рекомендовал использовать периоды в 7 или 14 дней для оптимальной производительности.

- На графике биткоина к доллару мы можем видеть, как зоны консолидации цены совпадали (что логично) с периодами…

- Весьма вероятно, что ATR будет полезен при торговле в условиях невысокой волатильности, однако результатов исследований, подтверждающих это, не существует.

- 30 пипсов, вероятнее всего, может быть реализована внутри дня, но вы рискуете, так как рынок может двинуть на 100 пипсов за сессию.

Прибавляем полученное значение к нашей цене входа. Дожидаемся, когда волатильность приблизится к своим минимальным значениям на недельном таймфрейме. Это делается с использованием одного из трех возможных методов в зависимости от того, как формируются свечи.

FAQ по ATR индикатору

Вы можете измерить расстояние между точкой пробоя и минимумом предыдущего медвежьего канала и использовать его в качестве нового расстояния в пунктах для трейлинг стопа. Случалась ли с вами ситуация, когда цена задевала ваш стоп-лосс, а потом начинала двигаться в выбранном вами направлении? Чаще всего это происходит потому, что ваш стоп находится слишком близко от точки входа. Поэтому всегда нужно оставлять для цены свободное пространство, которое бы учитывало среднюю дневную волатильность. Инструмент не показывает уровень разворота, но может сигнализировать о его приближении. Например, цена прошла 70% дневного значения ATR, есть вероятность смены направления.

Индикатор разработан экспертом Уэллсом Уайлдером еще в 1978 г. Первоначально он не пользовался популярностью и даже вызывал недоверие. Однако со временем трейдеры стали применять его все чаще, и теперь ATR является одним из классических индикаторов, относящихся к категории осцилляторов. Его можно использовать в комбинации с другими алгоритмами, например, трендовыми индикаторами либо со свечными паттернами, ценовыми уровнями.

Средний Истинный Диапазон/Average True Range – индикатор для расчёта уровня волатильности. Основной смысл индикатора ATR заключается в определении среднего диапазона изменения цены за определенный период времени. ATR не укажет направление движения цены, но поможет определить, когда начинается консолидация и последующее движение цены по тренду. Поскольку индикатор ATR не измеряет направление тренда и просто учитывает величину диапазона, его не стоит использовать в качестве средства для генерации торговых сигналов.

Когда волатильность индикатора достигает высоких значений, то сделку и нужно открывать в такой момент при трендовой торговле в Thinkorswim. Когда тенденция заканчивается, то позицию можно закрывать. В таком случае уровень волатильности должен иметь минимальные показатели. Лучше просто указать соответствующие значения ATR, которые умножают на некоторый коэффициент.

- Отрицательных значений у инструмента не бывает, как и средней линии.

- Пошаговое описанием стратегии по уровням Фибоначчи и примеры применения.

- Вы можете наблюдать движение, намекающее на «истощение» тренда.

На участке «4» индикатор снова принимает горизонтальное положение в своих нижних значениях. Это может быть признаком флета или замедлением тренда. В данной ситуации второй случай — сохраняется медленный медвежий тренд.

И чем больший зазор остается до ATR, тем больше потенциальная прибыль. В зависимости от пройденного с начала дня расстояния возможны три варианта решения. Учитывайте значение ATR как ориентир при выставлении тейк-профита. Для этого возьмите индикатор ATR в пунктах и отнимите от него количество уже пройденных ценой пипсов.

Любое направление котировок вряд ли будет долгосрочным. Чем дальше ценовая линия выходит за пределы среднего истинного диапазона, тем больше вероятность, что движение закончится. Для определения уровней установки стоп-лосс. Отображаемый уровень волатильности показывает диапазон движения цены. И границы этого диапазона могут служить ориентиром. Тейк-профит устанавливается на границу диапазона волатильности или внутри него.

Можно специально дождаться https://lahore-airport.com/ европейской или американской сессии. Для этого рекомендуется воспользоваться расписанием торгов или специальными алгоритмами, которые выводят нужные данные на экран. Инструмент можно использовать не только на валютных парах, н и на других активах. В качестве пример рассмотрим фьючерс Сбербанка, т.е. С помощью ATR можно определить, что каждый день актив проходит порядка 540 пунктов. По умолчанию стоит значение 14 – сначала рекомендуется протестировать именно в таком режиме.